本記事では、大学生が開業届を提出して個人事業主(フリーランス)になる手順について解説していきます。

- 大学生が個人事業主になった際の税金&扶養面の解説

- 大学生が開業届を提出して個人事業主になる手順

- 大学生が個人事業主になった後にやるべきこと

本記事を書いている筆者は現役の大学生でして、当ブログでの収益や法人向けWebマーケティング業務などにより、収入を得て生きています。

そして先日に開業届を出して、個人事業主になりました。(2022年11月時点での話です<(_ _)>)

とはいえ「起業するんだ!」とか、そんな意識の高い話ではまったくもってありません。

税金・扶養面を考えると「個人事業主(フリーランス)」が一番最適な選択だっただけです。

僕の場合だと、税金を払いたくない&扶養から外れたくないという圧倒的意識の低さによって開業しただけです。とはいえ似たような方は一定数いると思うので、そういった方はぜひ参考にしていただけると嬉しいです。

- 非課税&扶養内で稼いでいくためにはこちらをどうぞ。

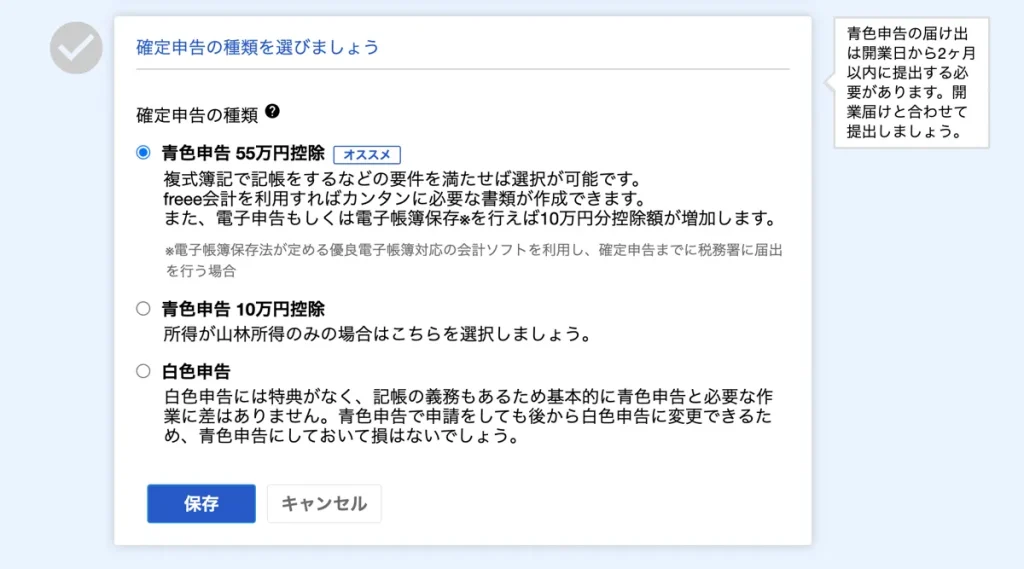

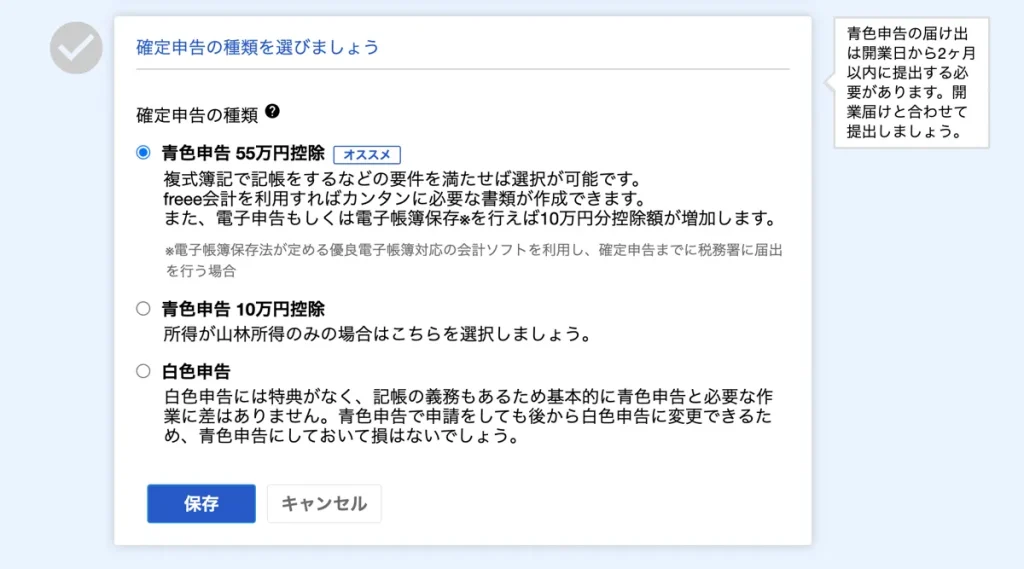

- 大学生が開業届を提出して個人事業主になる手順は、開業freee(無料)で開業届(+青色申告承認申請書)を記入 → 税務署へ提出の約15分で完了。

- 開業届(+青色申告承認申請書)を提出すると、確定申告する際に青色申告特別控除を受けることができ、最大65万円分の控除を受けることができる。

僕自身開業するにあたって、だいぶリサーチした上で記事を作成しましたが、間違っている情報もあるかもです。そのため、必ずあなた自身も情報取得を欠かさないようにしてください。そして、当記事に掲載された内容によって損害等が生じた場合、一切の責任を負いかねますのでご了承ください。

大学生が開業届を提出して個人事業主になった経緯

大学生の僕が開業届を提出して個人事業主になった一番の経緯は、扶養から外れたくないというものです。

読者の方が一番知りたい内容かと思うので、ざっくりとまとめていきます。

扶養内で稼げる金額

いきなり結論をまとめると、扶養内で稼げる金額は以下の通りです。(※バイトなどの給与所得以外で稼ぐ金額)

- 開業届を提出しない場合:所得が基礎控除分の48万円を超えると扶養から外れる

- 開業届を提出した場合:所得が基礎控除48万円+青色申告特別控除(最大65万円)= 最大113万円を超えると扶養から外れる

開業届を提出して青色申告できるようにしておくと、最大113万円を超えなければ税制上の扶養に入ることができ、所得税も払う必要はありません。

ここで、稼げる金額は「所得 = 収入(手元に入ってくるお金)− 必要経費 − その他控除(基礎控除・青色申告特別控除以外)」で算出されます。

社会保険上の扶養

ややこしいことに、税制上の扶養だけでなく、社会保険上の扶養も考えなければなりません。(めんどいですね、、)

結論からいうと、社会保険上の扶養が適用される条件は収入130万円以下です。

ここで注意すべきなのは、社会保険上の扶養は「収入」が基準です。先ほどの所得税法上の扶養を考えた際の「所得」とは異なるので、違いをしっかり区別しておきましょう。

また、加入している保険によっては収入が130万円以下でも、個人事業主というだけで社会保険上の扶養から外れることがあります。

保険証を見れば、あなたが加入している保険を確認できるので、そこから扶養条件を確認しましょう。

住民税についても考えよう

最後に住民税についても考える必要があります。

こちらも先に結論をいうと、所得が110万円を超えなければ課税されることはありません。(参考)

110万円 = 65万円(青色申告特別控除)+ 45万円

合計所得が45万円以下なら、非課税対象になります。

税金の話のまとめ

うっ、、、漢字と数字がいっぱいだぁ、、

もう何も考えたくないぜ、、(泣)

そんな方に向けて、僕が非課税&扶養内で稼いでいくための、たった2つのマイルールについて考えました。

- 収入を130万円以下に抑える(社会保険上の扶養から外れないため)

- 「収入− 青色申告控除分(最大65万円)− 経費計上分(任意の金額)」が45万円を超えないようにする(住民税&所得税が非課税 | 税制上の扶養から外れない)

上記だけ守って確定申告をすれば、OKです。

一例だけ、収入が120万円(月収10万円)の場合について考えてみます。

- 収入が130万円以下なので、社会保険上の扶養の条件内

- 収入(120万円)− 青色申告控除分(65万円)− 経費計上分(10万円以上とする)< 45万円の場合、住民税も所得税も払わなくてOK

ポイントは経費計上分でして、ここをうまくコントロールできれば、年収120万円でも非課税&扶養内になることができます。

以上、僕のような意識低めの学生フリーランスに向けての税金対策でした。

※個人的な意見として、こんな面倒な計算(&手続き)があるからこそ、自分で稼ごうとする意欲が減るのではないかと思います。すると、お金の循環が滞って、経済的に良くないのではないか??という考えに至りました。まあ、そんなに稼いでない層に向けて焦点を当てても費用対効果は薄いかもですが、年間120万円くらいだったら無申告でもOKにすればいいのに、、、って思いましたね。(あくまで一大学生の甘い考えですのでマジレスは勘弁してください<(_ _)>)

大学生が開業届を提出して個人事業主になる手順

ここからは、大学生が開業届を提出して個人事業主になる手順について紹介していきます。

- 開業freeeで開業届(+青色申告承認申請書)を記入

- 開業届(+青色申告承認申請書)を税務署に提出

たったのこれだけで、合計15分ほどで完結します。

画像付きで丁寧に解説していくので、一緒に手を動かしていきましょう。

開業freeeで開業届(+青色申告承認申請書)を記入

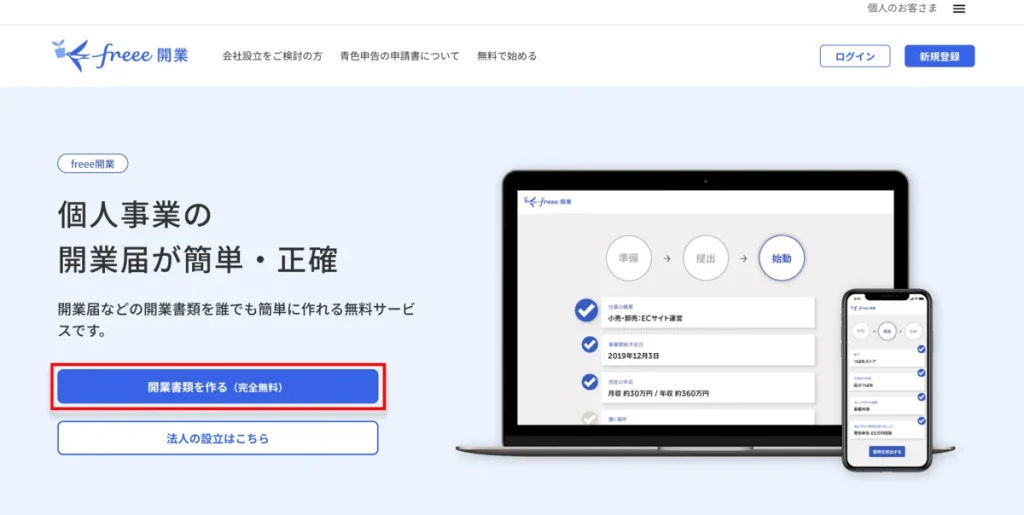

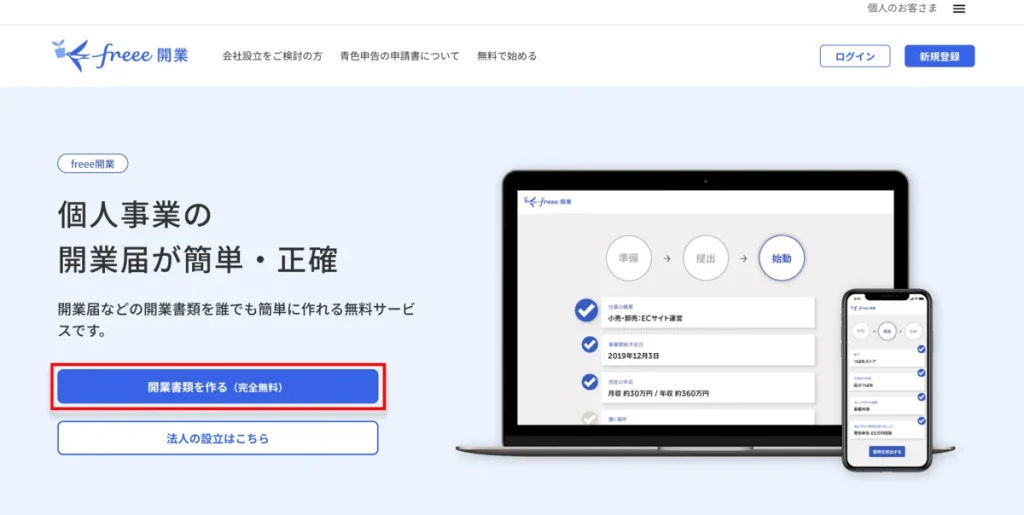

開業freeeとは、簡単に開業届が記入できる無料サービスです。

開業するまでの流れをキッチリ示してくれるので、とても使いやすいサービスとなっています。

\ 完全無料!誰でも簡単に開業書類を作れる! /

上記ボタンから開業freee公式サイトへアクセスして、開業届を記入していきましょう。

まずは最初の画面の「開業書類を作る」をクリック。

すると、下記のような画面に遷移するので「メールアドレス」と「パスワード」を設定していきましょう。

このような画面に移ればアカウント設定は完了です。

下にスクロールして、全ての質問に回答していきます。(屋号名は決まってなかったら入力する必要はありません。)

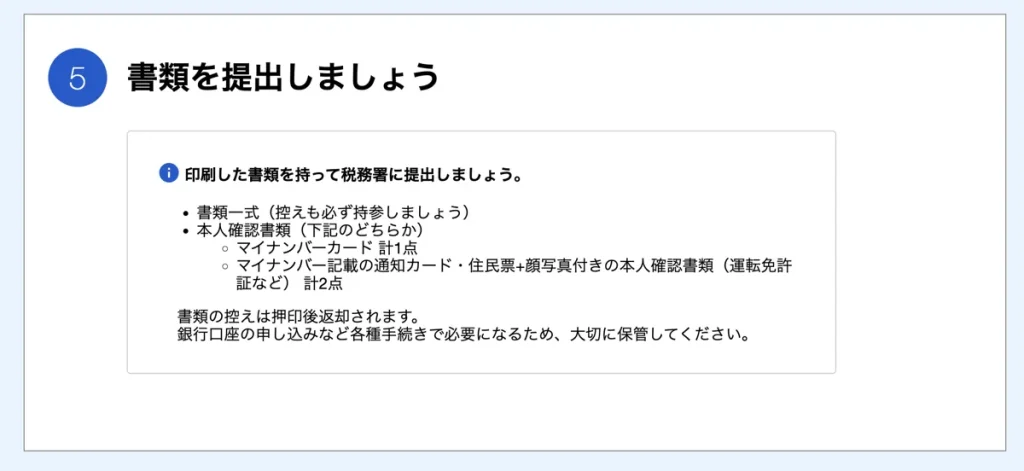

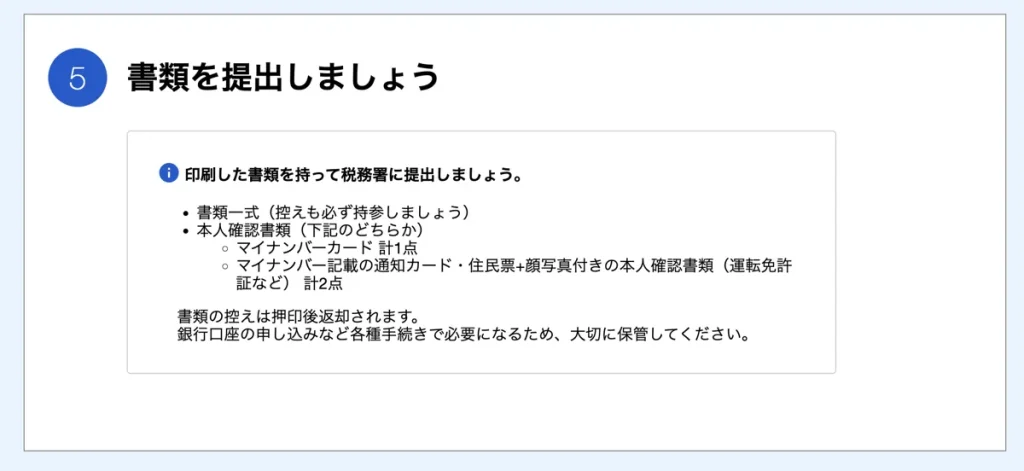

開業届(+青色申告承認申請書)を税務署に提出

全ての回答が完了したら、提出用の画面に遷移していきます。

まずは、書類の提出先を選択しましょう。(僕の場合、自宅から一番近い税務署を選択しました。)

次に、提出方法を選択します。(提出した感が欲しかったので、直接持っていきました笑)

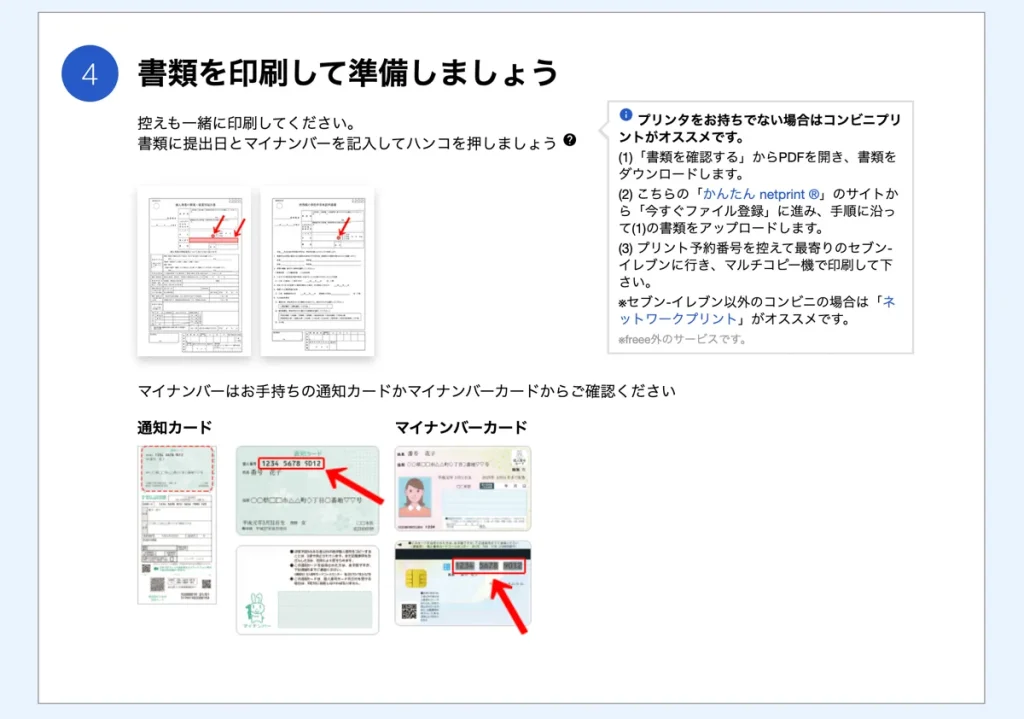

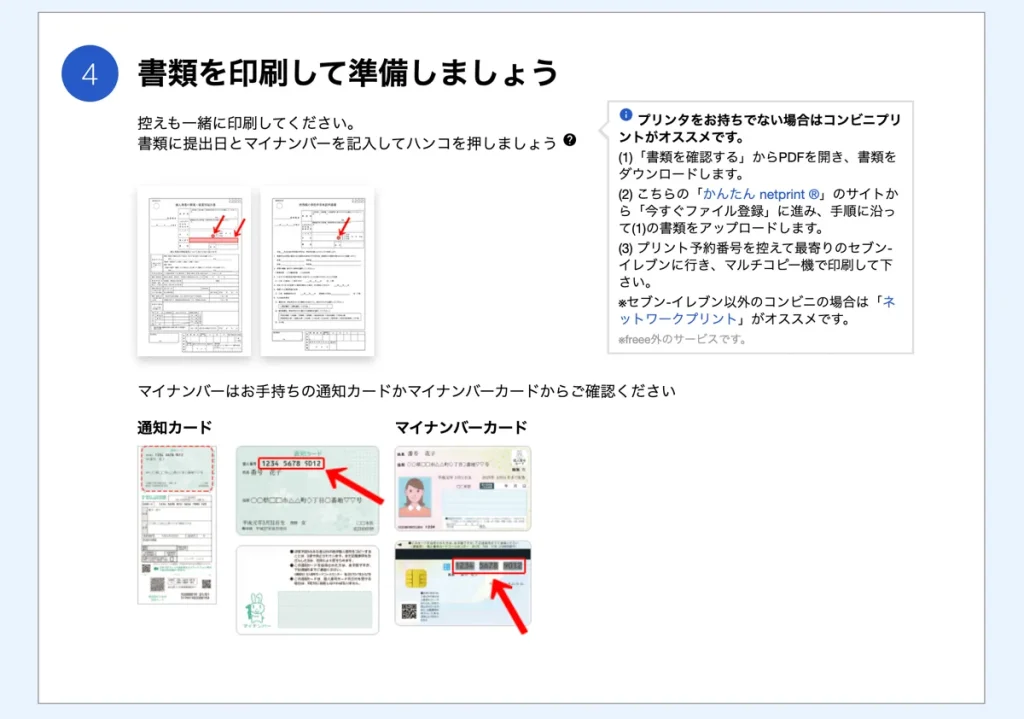

提出する書類を確認して、ダウンロードしていきましょう。

ダウンロードした書類を印刷して、提出する準備を整えましょう。(この時、各書類にマイナンバーの記入とハンコを押す作業が必要です。)

最後に、準備した書類を指定した税務署に提出して完了です!(5分くらいで受理されます。)

提出する際、マイナンバーカードや本人確認書類(運転免許証)などが必要なので、忘れないように注意してください。

また、もし記入内容にミスがあった時のために、印鑑もあわせて持っていくと安心です。

ここまで一緒に手を動かした方は開業おめでとうございます!

共に個人事業主ライフを頑張っていきましょう\(^o^)/

大学生が開業届を提出して個人事業主になった後にやるべきこと

最後に、スムーズに個人事業主をスタートしていくために、やっておきたいことについて共有します。

- 収支を管理する

- 事業用と個人用のクレカを分ける

- 確定申告の準備をする

順番に解説していきます。

収支を管理する

毎月の収支をアプリなどで管理すると、後述する確定申告のときに楽になります。

その際におすすめなのが、「マネーフォワード」

銀行やクレカなどと連携でき、収支の全てを一つのアプリで管理できるので、めちゃ便利です。

事業用と個人用のクレカを分ける

事業用と個人用のクレカを分けないと何にお金を使ったかバラバラでわかりづらく、経費管理の際に超面倒になってしまいます。

事業用のカードがあると利用明細がそのまま経費として計算でき、一目で経費を把握できます。

大学生のうちなら大体申請に通るので、最低でも上記で紹介した2枚は持っておきましょう。

確定申告の準備をする

先ほど紹介した2つのことも確定申告の準備につながってきますが、もっと直接的に関わってくることに焦点を当てていきましょう。

- 確定申告の流れを把握する

- 税金の勉強をしておく

- 何が経費として落ちるか理解しておく

開業したてで全てを完璧に把握する必要はないかもですが、大局的にざっくりと掴むのは大事だと思います。

年が終わってからの行動がしっかり決まっていると、スムーズに確定申告できるはずです。

大学生が開業届を提出して個人事業主になる手順のまとめ

本記事では、税金や扶養面を紹介しつつ、大学生が開業届を提出して個人事業主になる手順について紹介しました。

本記事のポイントを振り返ると以下の通り。

- 非課税&扶養内で稼いでいくためにはこちらをどうぞ。

- 大学生が開業届を提出して個人事業主になる手順は、開業freee(無料)で開業届(+青色申告承認申請書)を記入 → 税務署へ提出の約15分で完了。

- 開業届(+青色申告承認申請書)を提出すると、確定申告する際に青色申告特別控除を受けることができ、最大65万円分の控除を受けることができる。

「開業」って聞くとハードル高く感じるかもですが、実は本記事で紹介した2ステップで完了します。

こんな簡単な作業を挟むだけで青色申告することができ、最大65万円も控除されますからね。

これについて、知っているか知らないかの差だけで、だいぶ選択肢やその後の人生が変わってくると思います。払わなくても良い税金とか試行錯誤すれば無限にあるはず。

「知らなかった」では搾取され続けるだけなので、開業してからも毎日の勉強は必須ですね〜

僕もゆるくですが、自分の人生にプラスになるような勉強や作業を継続していこうと思います(*`・ω・)ゞ

というわけで今回は以上とします。最後まで読んでいただきありがとうございました。

-300x250.webp)